- Clasificarea regimurilor fiscale

- Dilema eternă: care dintre ele este mai bine?

- Diferite variante de realizare USN

- Impozitul pe venitul net

- Calculul impozitului, net de costurile totale

La momentul înregistrării întreprinzătorului particular se pune întrebarea: ce să aleagă pentru impozitarea IP care va fi cel mai benefic pentru afaceri novice? În cazul în care alegerea este făcută corect, atunci acest pas va reduce în mod semnificativ costurile și timpul pentru re-înregistrare. Mai întâi trebuie să înțeleagă tipurile de regimuri fiscale existente, în scopul de a înțelege exact ceea ce se va potrivi cu începător.

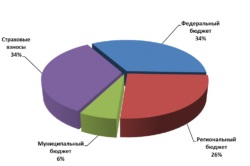

Clasificarea regimurilor fiscale

Sistemul include următoarele tipuri de moduri de operare:

OCHO - sistem comun de impozitare. intră în vigoare în mod automat în cazul în care antreprenorul individual nu este selectat.

Persoanele care au optat pentru acest mod sunt obligați să conducă o contabilitate completă, care au nevoie să aibă o carte de venituri și cheltuieli. Pentru acei contribuabili necesară plata tuturor taxelor generale, inclusiv TVA, impozitul pe proprietate.

USN - modul simplu, care este selectat în mod voluntar în momentul SP.

În cazul în care baza de impozitare este tot accentul pe astfel de indicatori importanți ai companiei, numărul total de angajați care lucrează, zona ocupată de zona comercială. Nu există nici o îndoială, ce fel de sistem de impozitare pentru a alege pentru IP - USN sau UTII. Acest ultim tip de regim este destinat numai pentru activități specifice, în alte cazuri, un întreprinzător individual este în valoare de uita la USN obișnuită. Puteți face cunoștință cu sistemul de brevete.

Brevetul - acesta este sistemul optim de impozitare pentru întreprinzători individuali. Alte persoane care operează în altă formă de organizare, acesta nu poate fi folosit. Acest sistem are multe asemănări cu UTII, de asemenea, este aplicabilă numai anumitor tipuri de activități.

Înapoi la cuprins

Dilema eternă: care dintre ele este mai bine?

Înainte de orice om de afaceri, se confruntă mai devreme sau mai târziu, un sistem de PI Brut alegere: unele dintre modurile de mai sus este încă atractiv? Practica arată că cele mai profitabile forme de impozitare sunt considerate USN și UTII. Dar sistemul de brevetare are propriile sale caracteristici, care nu este potrivit pentru toată lumea. Necesitatea de a utiliza OCHO apare în momentul depășirii valorii admisă a venitului anual.

UTII, de asemenea, nu acționează pentru toate tipurile de afaceri, astfel încât cea mai comună formă de impozitare este considerată a fi USN. Această opțiune este cea mai benefică pentru toți, deoarece cu el și mult mai puțin hassle, atât de mulți antreprenori aleg numele său. În cazul în care un om de afaceri nu este un angrosist, iar clienții nu necesită o factură este obligatorie, „simplificat de impozitare“ se potrivesc perfect pentru el. Dar nu totul este atât de simplu, unele detalii sunt încă acolo. Pe ei trebuie să știți în scopul de a reduce cuantumul taxelor lor trimestriale.

Înapoi la cuprins

Diferite variante de realizare USN

- venituri în formă pură (rata de impozitare fixă este de 6%);

- Câștigurile minus pierderile legate de activitatea economică (rata de aici este de 15%, aceasta poate varia în funcție de tipul de activitate și de alți factori importanți).

Atunci când se decide care dintre cele două opțiuni pentru a alege de calcul fiscală, este necesar să se evalueze în mod obiectiv valoarea cheltuielilor planificate, precum și probabilitatea lor de documente justificative (scrisori de trăsură, facturi, chitanțe, facturi). Lista completă a tuturor costurilor care pot fi luate în considerare la calcularea a doua STS exemplu de realizare poate fi găsită în 346.16 codul fiscal.

Înapoi la cuprins

Impozitul pe venitul net

Alegerea pentru impozitarea veniturilor în forma sa cea mai pură - o decizie favorabilă în cazul în care:

- Volumul anual al venitului este scăzut sau există unele dificultăți, cu dovada de venit. Pentru a evita dificultățile cu comportamentul de documentare pentru a sprijini valoarea costurilor, puteți opri alegerea pe această variantă, USN.

- activități economice lor de afaceri este fără implicarea angajaților.

- Toate plățile către furnizorii de materii prime se realizează cu ajutorul sistemelor electronice de plată. În acest caz, pentru a documenta toate cheltuielile vor fi problematică.

Acest lucru poate fi un fel de informații sau activități de consiliere.

O evaluare preliminară a venitului anticipat, antreprenorul va fi capabil să ajungă la concluzia că este mult mai economic să plătească impozite la rata mai mică.

Înapoi la cuprins

Calculul impozitului, net de costurile totale

Acest tip de STS este preferat în următoarele cazuri:

- Cheltuielile sunt destul de decente prezumtivă, venitul va reprezenta o parte semnificativă a costurilor - 60% sau mai mult;

- toate costurile de funcționare cu ușurință confirmate prin documentația corespunzătoare antreprenorului nu a avut dificultăți cu următoarea declarație de depunere trimestrială;

- Cheltuielile trimestriale vor fi regulate, ei pot prezice și înregistra cu ușurință;

- în cazul în care regiunea este definită unic proprietorship ratele favorabile pentru tipul de activitate desfășurată, veniturile totale din beneficiile acordate nu trebuie să depășească 70% din venitul total al antreprenorului.

Dă prioritate acestei forme de costuri fiscale atunci când este necesar punct de vedere economic să plătească taxele necesare pentru a calcula diferența dintre veniturile totale si cheltuielile lunare, în ciuda valorii relativ mare de cele mai multe pariuri.

Pentru cei care au început de modul in care intreprinzatorul, este mai bine să aleagă sistemul fiscal simplificat.

Nu este nevoie să efectueze o contabilitate completă. Acest lucru este valabil la începutul activităților atunci când intră venitul nu este foarte mare.

În cazul în care activitatea economică, care a ales antreprenorul este inclus într-o listă specială, ar trebui să acorde o atenție aproape de UTII. Dar alegerea OCHO pentru incepatori in acest domeniu este de dorit, deoarece creează mai multe dificultăți și costuri crește.

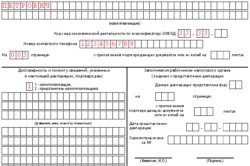

Prin urmare, este de dorit să se evalueze mai întâi toate detaliile cazului, care este preferat, precalculați acest lucru sau că sistemul de impozitare. Dar, dacă în timpul înregistrării nu precizează regimul fiscal, antreprenorul intră automat în OCHO.

Este important să se aplice pentru o schimbare de regim în termen de 5 zile de la data înregistrării. Dacă antreprenorul pentru un anumit motiv tardive depunerea cererii, va acționa OCHO cursul anului pentru el.

Mulți dintre noii veniți în nepăsarea și ignoranța acestor nuanțe lor sunt supuse sistemului de impozitare generală în timp ce continuă să creadă că acestea sunt pe sistemul simplificat de impozitare, pentru a lua declarația corespunzătoare, și apoi a constatat unele deficiențe, nu predat rapoarte. Ei bine, că toate aceste detalii vor apărea la început, mai degrabă decât la încheierea SP.